美國公債殖利率在日前飆升,引發投資者的恐慌,造成金融市場的動盪,即將上任的副總統 JD Vance 曾表示,如果債券殖利率持續推高,他擔心美債可能面臨「死亡螺旋」。儘管如此,美債仍因其高收益率和市場流動性吸引全球投資者,彭博社整理了各方投資者的意見,告訴你為何全球資金仍持續買進美債。

Table of Contents

債券的死亡螺旋是什麼?

政府赤字擴大與債券的死亡螺旋有密切關係。當政府的赤字擴大時,通常會透過發行更多的債券來籌集資金以彌補財政缺口。然而,這會導致市場上債券供應增加,進而推高債券殖利率。隨著殖利率上升,債券價格下跌,投資者可能會對政府的償債能力產生疑慮,進一步拋售債券,形成惡性循環。

此外,殖利率的上升會增加政府的借貸成本,進一步加劇財政壓力。根據 10 月公布的最新數據,截至 9 月美國的財政年度預算赤字激增至1.83 兆美元。如果川普兌現減稅和增加支出的承諾,預計缺口將進一步擴大。

川普提名對沖基金經理人貝森特 (Scott Bessent) 擔任財政部長,負責監督政府的債務銷售,這稍稍讓投資人的擔憂緩解。貝森特的提名確認聽證會訂於週四在參議院舉行,他的目標是透過減稅、限制支出、放鬆管制和廉價能源來削減赤字佔國內生產總值的比例。

不過,美國債務上限雖然在去年年底暫時解除,但只是將日期延到今年三月,債務上限危機預期在近期將會再度浮上枱面。

(美國面臨債務上限危機,政府關門在即,川普要求直接廢除債務上限)

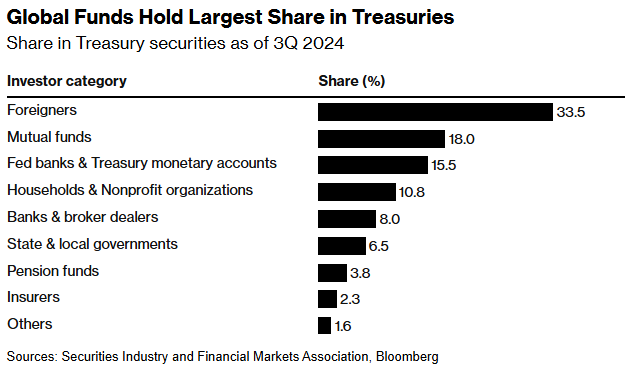

海外投資者仍是美債最大買家

即使美國公債深陷歷史性熊市,全球基金仍有充足理由買進。因為美國國債相較於日本和台灣等地的債券提供了巨大的收益率溢價,而澳洲快速增長的養老金產業基於市場的深度和流動性也每月都在增持。與一些正在努力解決自身財政問題的歐洲主權市場相比,美國看起來也更安全。

海外投資者對國債的立場比以往任何時候都更重要。根據美國政府的最新數據,截至 10 月底,外國基金持有 7.33 兆美元的美國公債,約佔未償還金額的三分之一,略低於 9 月所持有的創紀錄的 7.43 兆美元。

日本:買美債同時享受美元升值利益

美國 10 年期公債基準殖利率已較 9 月的低點躍升逾一個百分點,並有可能再次突破 5% 的心理關卡。

日本是美國國債最大的海外持有者,雖然意識到風險不斷上升,但仍熱衷於購買。

東京日興資產管理公司首席全球策略師 Naomi Fink 表示:「市場的主流觀點是,美國國債市場規模太大、流動性太大,而且美國鑄幣稅根深蒂固,不會削弱美國國債在全球央行儲備中的核心角色。」

註:鑄幣稅 (Seigniorage):指發行貨幣的組織或國家的政府,享有貨幣發行面值減去發行成本後,換取實際經濟資源的利益,從中攫取發行貨幣所產生的特定收益。

日本投資者青睞美國國債的原因之一是它們提供了對所向披靡的美元的曝險部位。到 2024 年,該國的基金對未進行匯率避險的美國國債投資獲得 12% 的回報,其中 11.5% 來自於美元的升值。

中國:災難性崩潰可能性很低

身為美國公債第二大海外持有者,中國投資者認為美國公債崩潰的前景微乎其微。

中信證券駐北京首席經濟學家 Ming Ming 表示,即使對美國借貸成本上升和財政壓力的擔憂是合理的,債券市場災難性崩潰的可能性也相當低。而且如果美國債券市場出現任何不必要的波動,聯準會仍有大量工具來穩定市場並管理流動性。這將有助於緩解壓力。

台灣:台幣利率低,美債仍是好選擇

元大投信董事長劉宗聖表示:「儘管圍繞『死亡螺旋』的討論不斷,但這一趨勢並未放緩,事實上,隨著殖利率上升,資金持續的湧入。」

元大發行的元大美債 20 年 (00679B) 是台灣市場上規模最大的美債 ETF,基金規模高達 3,020 億元。與全台規模最大、歷史最悠久的 ETF 元大台灣 50 (0050) 的資產規模達 4,291 億台幣相比,也可看出台灣投資者對美債 ETF 的喜愛。

因為相較於台灣 10 年期政府公債 1.66% 的殖利率,美債 10 年期殖利率高達 4.66%。台灣的低利率也讓新台幣最近成為亞洲最大融資貨幣,也就是以新台幣借款去投資高收益金融產品的策略,像是高收益的美債商品。

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。