Table of Contents

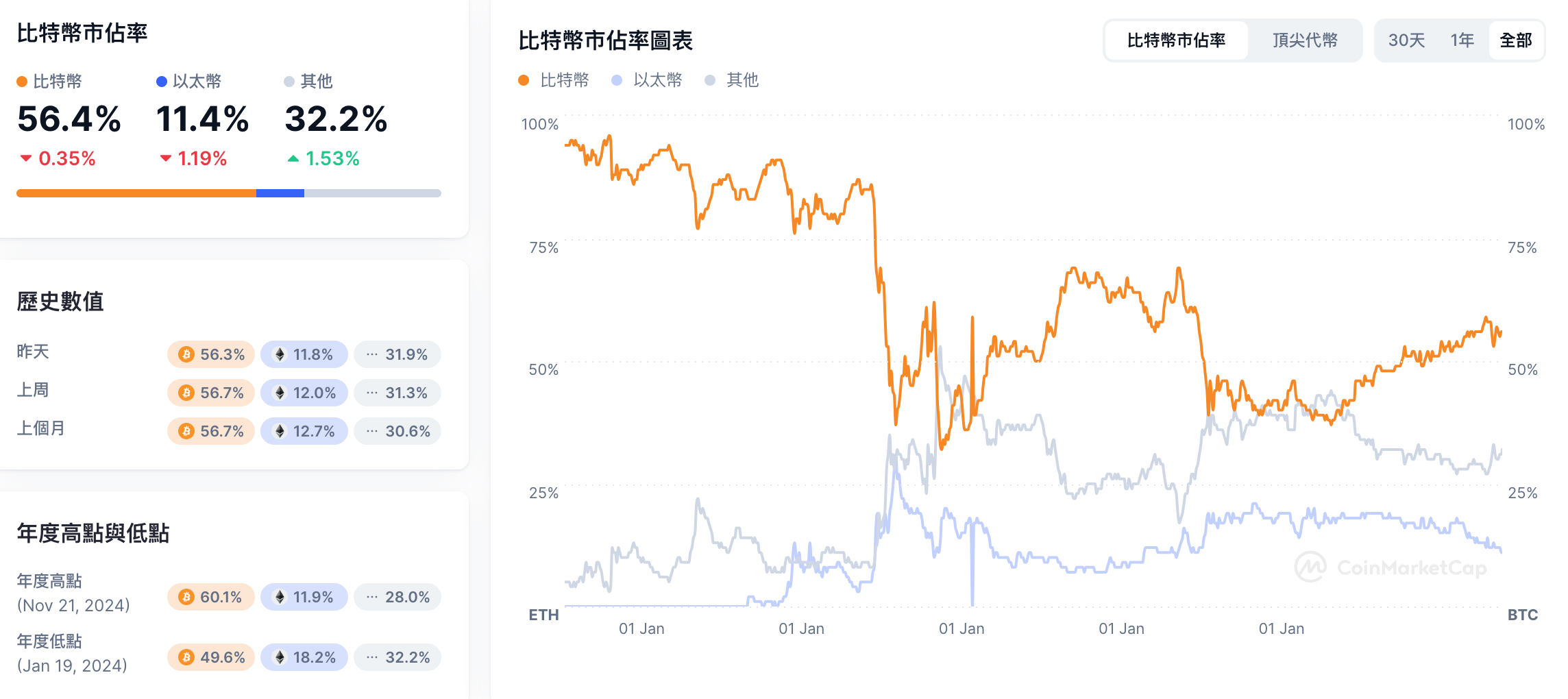

比特幣市值佔比穩居高位

根據 The Block 報導,摩根大通的分析師預測,比特幣在以太坊及其他代幣中的主導地位有望持續到 2025 年。

截至目前,比特幣的市值佔整體加密市場的比例接近 56.4%,從 2023 年 1 月以來便隨著加密 ETF 的潛在批准可能,一路自 40.1% 穩步上升。

分析師對此表示:

這個趨勢受到多重因素支撐,包括比特幣在「貨幣貶值交易」中的新興角色,以及機構投資者的不斷增加。

八大因素鞏固比特幣地位

針對其預測,摩根大通接著也點名八個關鍵因素,指出可能持續推動比特幣的主導地位:

「貶值交易 (debasement trade)」盛行

鑑於近年地緣政治不確定性加劇、持續的通膨隱憂、以及大型經濟體的財政赤字等因素,比特幣與黃金似乎已漸漸成為投資組合中的重要結構:

比特幣與黃金一樣,成為對抗通膨的主要資產,吸引大量資金流入比特幣現貨 ETF。

並補充,「以太坊現貨 ETF 的資金流入相對有限,僅為 24 億美元,可見市場對其他如 Solana 代幣的 ETF 需求會更加低迷。」

(摩根大通:黃金、比特幣已成重要投資結構,貶值交易將持續盛行)

微策略的大規模採購計畫

接著,微策略 (MicroStrategy) 於 2024 年 10 月啟動的「21/21計劃」也成了重要推手:

該公司預計三年內籌集 420 億美元的比特幣購買計畫,目前僅完成了一半,仍為比特幣提供了穩定的市場支撐。

(Michael Saylor:微策略永久特別股將提供 1.5 倍比特幣曝險和報酬)

政府與央行的比特幣儲備

再來,美國各州、全球政府及其中央銀行的加密貨幣儲備也備受關注,普遍認為將集中於買入比特幣,進一步鞏固其地位。

(比特幣成美國多州儲備新寵,奧克拉荷馬州、德州、賓州接連推動立法)

比特幣網路生態的發展前景

比特幣網路的進步使其能夠支援智慧合約功能,對以太坊等主流平台形成直接競爭。

(比特幣再質押平台 SatLayer 與 Sui 重磅合作!解鎖 Babylon 58 億鎂 BTC 流動性,推進 BTCFi 發展)

機構應用傾向私有鏈

許多金融機構在代幣化債券交易或結算等區塊鏈技術採用上,都傾向使用私有或聯盟鏈,以求更高的隱私性及可定製性,削弱了以太坊等公共區塊鏈的吸引力。

基礎設施建設優先於代幣

分析師也提到,市場的重心正在從代幣的發行與投機,轉向支持更穩固且實用的基礎設施建設:

像是 Coinbase 的 Base 網路並未發行代幣,卻在市場中占據了顯著地位。這種模式下,成功專案的利潤通常流向私人企業,而非加密代幣持有者。

換句話說,隨著投資者對代幣的需求可能減少,價值或將流向如比特幣這種「非依賴於發行代幣盈利」的資產。

去中心化專案表現不佳

他也指出,許多去中心化專案在熱潮後迅速衰退,使用者活動及代幣價值大幅下滑:

例如去中心化社群平台 Friend.tech、Farcaster 及 Lens,均未能保有穩定的用戶增長,顯示這類專案需更多時間證明其效益。

(Friend.tech 代幣暴跌超過 20%:共同創辦人暗示可能離開 Base)

監管不確定性仍影響市場

最後,雖然當前普遍認為加密市場監管漸趨明朗,但仍不確定這些改變是好是壞、能否有利於以太坊等公有鏈的發展。

(川普將推加密法案?傳言上任將解決去銀行化問題、廢除 SAB 121 會計原則)

波動或將隨科技股加劇

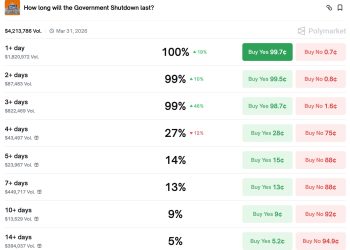

分析師在文末更表明,目前加密市場處於整合階段,還在等待美國新政府的監管政策出臺。然而,由於政府可能優先處理關稅及移民議題,加密貨幣相關政策的落地可能需要時間:

監管的推遲可能導致市場波動性增加,尤其是在科技股領域波動時,加密市場更易受到影響。

然而,上述觀點與該銀行執行長的想法則有些出入,Jamie Dimon 幾天前才在訪談上批評比特幣,稱其缺乏內在價值,並其與洗錢及惡意軟體等非法活動的高度相關。不過,他說詞反覆的個性,大家似乎早已司空見慣。

(摩根大通執行長傑米·戴蒙再度引發爭議,稱比特幣為「龐氏騙局」)

風險提示

加密貨幣投資具有高度風險,其價格可能波動劇烈,您可能損失全部本金。請謹慎評估風險。