美國財政部在一份新報告中表示,數位資產的增長主要是透過穩定幣的使用和普及,創造了對短期國庫券的需求。機構對「高貝塔」的比特幣和加密貨幣的採用也可能會導致未來對國債的避險需求增加。不過報告中也指出,穩定幣將需要被像狹義銀行或貨幣市場基金一樣受到監管。

Table of Contents

數位資產成長快速,穩定幣尤其重要

美國財政部週三發布了為財政部借款諮詢委員會編寫的長達 132 頁的報告,其中一小節專門討論了數位資產。

報告中表示,數位資產雖然基數較小,但增長迅速,來自於比特幣和以太坊等原生加密貨幣以及穩定幣。報告中特別提到了穩定幣,以及穩定幣龍頭 Tether。

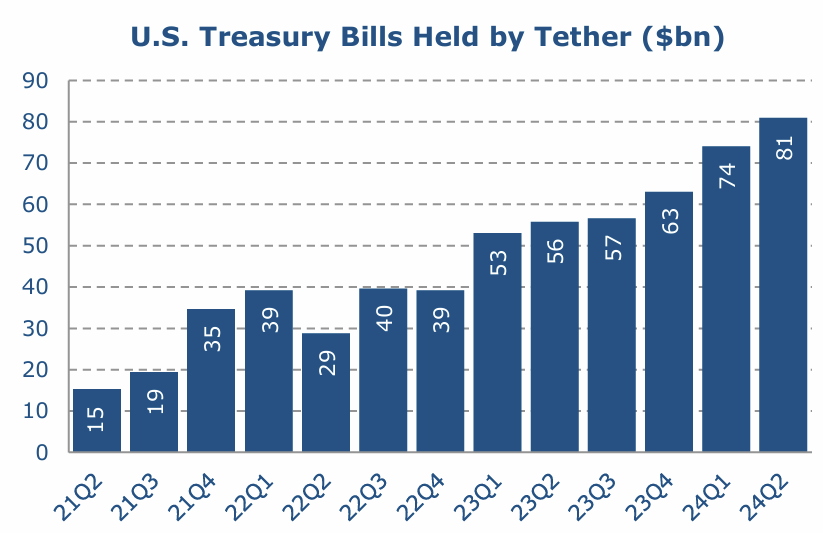

目前市場上最普遍的穩定幣是法幣支持的穩定幣,而其大部分的抵押品是以美國國庫券和國庫支持的回購交易形式存在,估計總計有 1,200 億美元的穩定幣抵押品直接投資於美國國庫券。

以史為鑑,穩定幣需要受到監管

雖然穩定幣通常持有大量的美國短期國債作為抵押,但這並不是必須的。不過報告中仍將穩定幣形容為一種私人鏈上貨幣,並將其類比於傳統金融的貨幣市場基金。並引用兩段歷史,強調穩定幣需要被像狹義銀行或貨幣市場基金一樣受到監管。

野貓銀行時代

在有中央貨幣局之前,美國的銀行發行了自己的銀行券,這些銀行券抵押不足,容易引發擠兌,在二級市場上經常以折扣交易。為了解決這些問題,大多數州政府要求銀行券必須一對一地用政府債券作為擔保,但各種紙幣之間難以互換,促使了 1863 年國家銀行法的通過,最終導致美元成為唯一流通的國家級貨幣。

2008 年貨幣市場基金擠兌

主要貨幣市場基金在 2008 年金融危機期間經歷了重大擠兌,因為短期金融商業票據價格下跌,削弱了對這些基金償付能力的信心。同樣情況在 2020 年再次發生,因為商業票據價格再次暴跌。

報告中強調,所謂的「無風險」投資工具只有在有實際無風險抵押品 (如短期美國國債) 支持時,才是真正的無風險。

穩定幣的監管

歷史證明穩定幣無法有效作為私人貨幣運作,最終需要像狹義銀行或貨幣市場基金一樣嚴格監管,以確保持其擁有無風險的抵押品。

儘管近期穩定幣的抵押品有所改善,但仍存在重大風險。近年來,穩定幣經常發生擠兌,導致穩定幣失去與美元的掛鉤或完全崩潰。像 Tether 這樣的主要穩定幣崩潰可能會導致其持有的美國國債被火速出售,故更需要監管,以防止穩定幣市場的壓力傳染到更廣泛的金融市場和國債市場。