美國比特幣現貨 ETF 正式上市已過了 12 個交易日,每天看著大家分析的交易資金數據是否讓你眼花瞭亂?到底誰

這篇文章 ETF 交易市場解析,由貝萊德 IBIT 看比特幣現貨ETF 最早出現於 鏈新聞 ABMedia。

美國比特幣現貨 ETF 正式上市已過了 12 個交易日,每天看著大家分析的交易資金數據是否讓你眼花瞭亂?到底誰進場了?比特幣現貨 ETF 是否真的創造了加密貨幣與傳統金融銜接的成功橋樑?讓我們由基本的 ETF 交易市場,一步步拆解這背後代表的意義!

ETF 交易市場解析

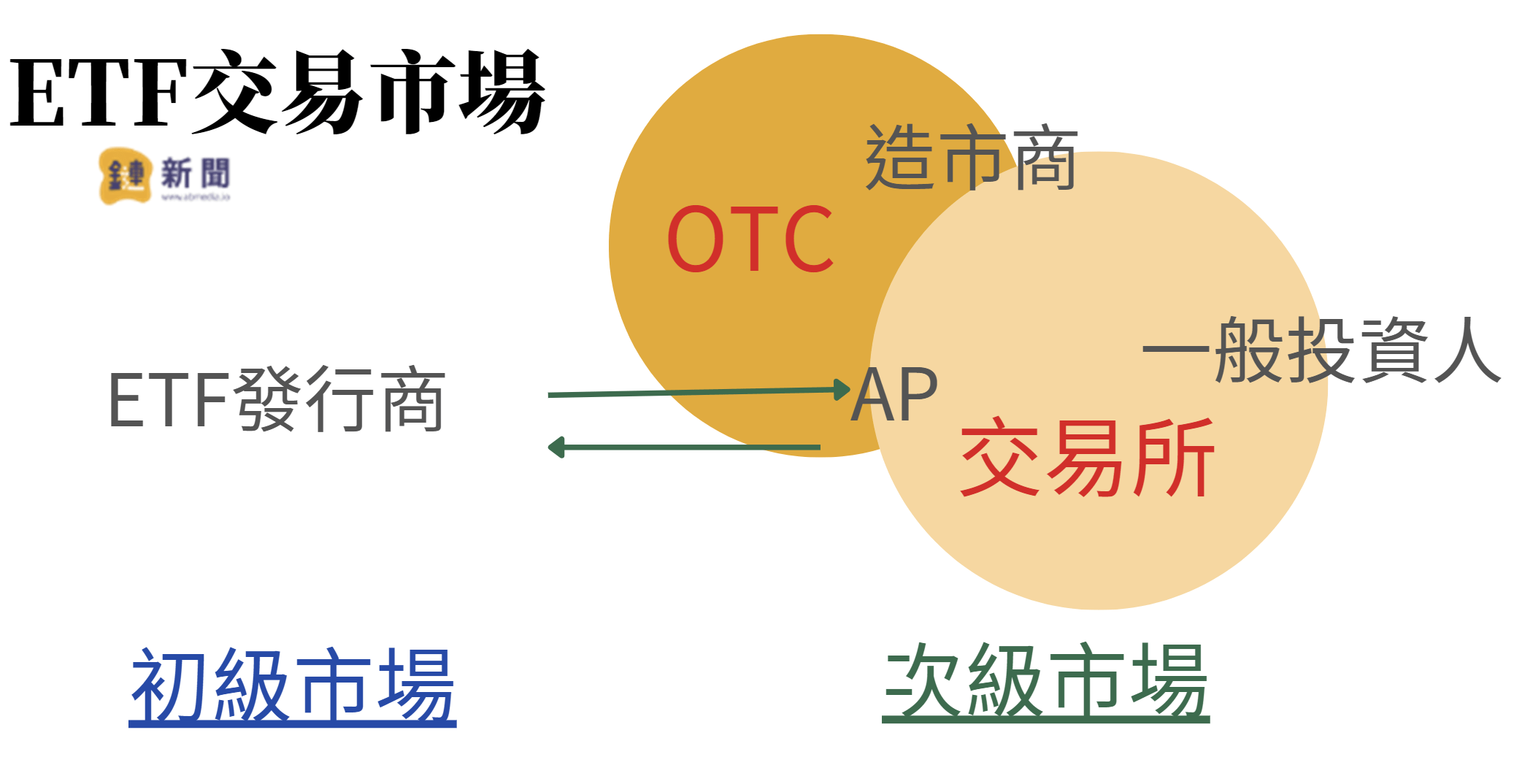

由字面上解釋,ETF 是交易所產品,在交易所上市買賣,自然主要的交易場所就是在交易所了!而衍生出的常見誤解是,ETF 的流動性是透過其每日平均交易量 (ADV) 來衡量。

其實,ETF 的交易還分為初級市場和次級市場,除了交易所外,場外交易 (OTC) 也是重要的流動性來源。

初級市場──ETF 如何創建和贖回?

ETF 中的新股並不是投資者決定買入時憑空出現的。相反,它們是由 AP (合格參與者,,Authorized Participants) 先行在一籃子中創建的。這也是 ETF 所謂的初級市場交易。

根據貝萊德的公開發行說明書,目前其合格參與者 (AP) 包括:

ABN AMRO Clearing USA LLC

Jane Street Capital, LLC

JP Morgan Securities LLC

Macquarie Capital (USA) Inc.

Virtu Americas LLC

名單未來還可能持續增加,不過目前這五家公司是唯一能夠創建或贖回與 ETF 相關的一籃子股票的實體。

而一籃子股票由 40,000 股組成,根據貝萊德公布最新的資料,截至 1/29 為止,其流通在外股數為 9,132 萬股,每個籃子相當於約 22.79 BTC,這意味著每當為 ETF 創建股票時,必須購買至少 22.79 BTC(1 籃子)。

ETF 次級市場──場外交易

場外交易 (OTC) 主要為造市商和 AP 透過場外交易進行,場外交易流動性是 ETF 流動性的重要來源。大多數 ETF 由多個造市商進行交易,這些造市商可能本來就擁有庫存股份。

下圖是彭博社統計第一天貝萊德比特幣現貨 IBIT 的交易量,我們可看出:最大交易量集中在開盤時,而交易量來自於 Finra’s alternative display facility (ADF),也就是所謂的場外交易市場,參與者是所謂的 AP 或造市商。

造市商 (Market Maker) 是市場流動性的提供者之一,為了讓二級市場中買賣雙方想要的交易都能順利成交,除了一般投資者掛出的買賣交易單,還有一部分的交易來源是造市商提供的,造市商手上會有一定的 ETF 單位庫存,但他們通常只會在市場上掛一小部分的買賣單,而這就是 ETF 隱藏的流動性之一。這裡額外再解釋的是,AP 通常也會扮演造市商的角色,但造市商不一定需具備 AP 的資格。

次級市場──交易所

交易所如 Nasdaq,也就是大家最熟知的,一般投資者在二級市場交易所買賣造成的交易。

AP 也是造市商,ETF 隱藏流動性的提供者

根據 CryptoSlate 的分析報導,為了滿足流動性需求,AP 通常會提前購買一籃子股票,然後出售給市場。此過程每個交易日發生一次,並使用比特幣 CF 基準指數匯率 (BRRNY) 來確保股票的發行相對於比特幣的價格。一籃子股票將根據交易量創建,這些新股就會出現在 ETF 的資金流入報告中。

例如,如果 AP 向 ETF 發行商購入 700 萬股新股,使流通股總數達到 7,000 萬股,ETF 的資產淨值價格為 22 美元,則資產管理規模將增加 1.54 億美元,達到 15.4 億美元。然而,這些股票不一定已出售到公開市場,新創建的股份可能仍由 AP 持有,準備用作未來交易活動的流動性。

如果比特幣價格下跌,導致投資者出售 ETF 股票,但管理的資產不一定會以相同的速度下跌。因為比特幣價值下跌,雖導致以美元計算的資產管理規模 (AUM) 減少,但在 AP 贖回股票之前,基金中持有的 BTC 數量保持不變。

因此,由目前的數據來看,貝萊德 IBIT 持續呈現淨流入,其中許多股份也許是屬於創建籃子的 AP,他們將股份留在手中,仍未分配到二級市場中。

大型金融機構都進場了嗎?

這樣說來,應該有許多 ETF 的股份都掌握在 AP 或造市商手裡,因為目前比特幣現貨 ETF 採用現金模式,所以這些機構不能自行購買比特幣,也不能用自己手中的比特幣現貨去換取 ETF 的股份,而是要用現金換取 ETF 股份 (由 ETF 發行商委託買入比特幣)。所以,這些大型金融機構雖然沒有直接握有比特幣,但也藉由買入比特幣現貨 ETF 的股份,間接持有比特幣的多頭部位。

(圖解 ETF|SEC 偏好的 ETF 現金模式,與貝萊德比特幣實物 ETF 有何不同?)

由彭博終端機的資訊可看出,目前主要的 AP 有 Jane Street、Virtu、Macguire、JPMorgan、Cantor Fitzgerald、ABN AMRO 和 Marex,不乏傳統金融的佼佼者。而且這些名單未來還可能持續增加,之前就傳出高盛也有意參與比特幣現貨 ETF 的 AP 角色。

由貝萊德 IBIT 數據分析,資金呈現健康流入

由鏈新聞整理貝萊德 IBIT 前 11 日交易數據,可看出

交易量:第一天的暖身,由大量的 AP 預先備貨的交易,交易量高達 10 億美元,其後逐漸下滑,但第 11 日 (1/26) 又回升到 4.8 億美元,而最新出爐的第 12 日數據也高達 4.6 億美元

因為資金每日流入 (黃色的累計資金流),比特幣的存貨 (深藍色柱狀圖) 也日益上升,至第 11 日約擁有 52,028 枚比特幣

綠色為基準比特幣價格 BRRNY,雖然呈現下跌格局,但因總體資金淨流入,故藍線所代表的資產價值 (AUM) 仍持續增長

至於大家關切的灰度 GBTC 資金持續流出的情況,也在這幾天逐漸緩解,GBTC 累計到第 11 日共流出 50 億美元,單日流出 2.55 億。而其他九檔 ETF 仍以 58 億美元的淨流入抵銷 GBTC 的流出。

彭博社 ETF 分析師 Eric Balchunas 也發享了比特幣現貨 ETF 流入與 GBTC 流出的圖表,並表示,這個情況與主動 v.s. 被動基金 (高成本 v.s. 低成本) 的圖表類似。

The GBTC vs Nine cumulative flow chart looks identical to our chart tracking active vs passive funds (aka high cost vs low cost) via @JSeyff Check it out: https://t.co/zJzEXtxmH6 pic.twitter.com/1s790DzVcd

— Eric Balchunas (@EricBalchunas) January 27, 2024

這篇文章 ETF 交易市場解析,由貝萊德 IBIT 看比特幣現貨ETF 最早出現於 鏈新聞 ABMedia。